リフォーム資金贈与税は、基礎控除の110万円を超えると課税対象となり、申告が必要な税金です。

この特例では直系尊属からの資金援助が省エネ等住宅なら最大1,000万円まで非課税となるなど、要件が細かく定められています。両親にリノベーション費用を援助してもらおうと考えている方も、非課税枠や手続きに不安を感じるのではないでしょうか。本記事では、非課税特例の適用条件や節税ポイントをわかりやすく解説し、リフォーム資金贈与税への疑問を解消します。

リフォーム資金の援助には贈与税が発生する!

リフォームをする際に、両親や祖父母が資金援助を申し出てくれるケースもあるでしょう。ただ何も対策しないまま贈与を受けてしまうと「贈与税」が発生する可能性が高くなります。贈与税は資金援助をした側(贈与者)ではなく、受け取った側(受贈者)にかかるため、せっかくリフォーム資金を援助してもらっても、満額を使用できません。

「血縁関係なのに贈与税が発生するのはなぜ?」と思うかもしれませんが、贈与税には贈与者と受贈者の間柄は関係なく、一定の金額以上が贈与されると発生します。

リフォーム資金のほか、リフォームをする物件を購入してもらうケースもあると思いますが、こちらも贈与税の対象となります。では「リフォーム後の固定資産税や、ローン返済をしてもらえば対象外になるのでは?」と思うかもしれませんが、これも贈与税の対象です。

そもそも贈与税とは?

贈与税とは、財産を譲り受けた個人が負担しなければならない税金のことです。

基本的に贈与税は財産を他人から譲り受け、経済的利益(※)を受けている場合に発生します。(※財産が増えたり債務(借金)が減ったりすること)そのためリフォーム資金の援助以外にも自分の財産が増える、あるいは借金が減るような援助を受けた時点で贈与税の対象となるのです。

ちなみに贈与税は「“個人”から受け取った財産」にかかる税金。「“法人”から受け取った財産」に関しては、贈与税ではなく所得税がかかります。

- リフォームをする実家を譲り受けた

- 中古住宅を親に買ってもらった

- 不動産の取得に係る金銭を負担してもらった

- ローンは子名義だが実際に返済しているのは両親

- 車を購入してもらった

贈与者と受贈者の関係性によって適用税率は異なる

「親子や祖父母と孫であれば、他人から財産を譲り受けた場合より優遇されるのでは……」と思った方、正解です。実は贈与者と受贈者の関係によって、贈与税の適用税率は異なります。

| 基礎控除後の課税価格 | 基礎控除後の課税価格 | |||

|---|---|---|---|---|

| 税率 | 基礎控除後の課税価格 | 控除額 | 基礎控除後の課税価格 | 控除額 |

| 税率 | 基礎控除後の課税価格 | 控除額 | 基礎控除後の課税価格 | 控除額 |

| 10% | ~200万円 | – | ~200万円 | – |

| 15% | ~400万円 | 10万円 | ~300万円 | 10万円 |

| 20% | ~600万円 | 30万円 | ~400万円 | 25万円 |

| 30% | ~1,000万円 | 90万円 | ~600万円 | 65万円 |

| 40% | ~1,500万円 | 190万円 | ~1,000万円 | 125万円 |

| 45% | ~3,000万円 | 265万円 | ~1,500万円 | 175万円 |

| 50% | ~4,500万円 | 415万円 | ~3,000万円 | 250万円 |

| 55% | 4,500万円~ | 640万円 | 3,000万円~ | 400万円 |

(出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

たとえ贈与税の対象になったとしても、税率が15%以上だと直系卑属(子や孫など自分より後の世代)の場合、他人から贈与された場合よりも優遇されます。ただし、兄弟姉妹間や甥姪、子の配偶者は直系卑属に含まれないため、一般で計算されることに。

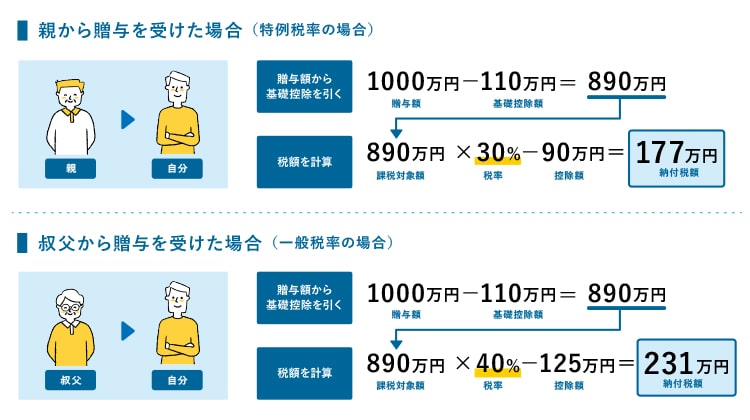

より分かりやすくするために、親から1,000万円、叔父から1,000万円の贈与を受けた場合の贈与税を計算してみました。

同じ金額を贈与されたとしても、54万円も納税額に差がでます。

年間110万円までの贈与なら贈与税は非課税となる

贈与税には基礎控除があります。贈与額が年間110万円以下であれば、基礎控除内になり贈与税はかかりませんし、申告も不要です。110万円を超えた金額が課税対象となり、上記の表の通り金額によって税率が異なります。

年間110万円までの基礎控除を利用する方法が「暦年課税」です。暦年課税とは、その年の1月1日から12月31日までの間に贈与された金額を課税対象とする方法。暦年課税は申告者が変更しない限り自動的に適用されるため、一般的な方法となっています。もうひとつ選択できるのが「相続時精算課税制度」ですが、こちらは後ほど詳しく説明しますね。

また、2人から100万円ずつ贈与された場合、それぞれ基礎控除が利用できるのかというとそうではありません。贈与された合計額が年間110万円以下でないと、贈与税が発生します。このケースだと贈与額が年間200万円となるので、200万円-110万円×10%=9万円の贈与税を納めなければなりません。

リフォーム資金の贈与なら最大1,000万円の贈与が非課税となる

贈与された金額をそのままリフォームに充てる場合、要件を満たせば最大1,000万円までの贈与が非課税となる「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」が利用できます。どのような要件を満たす必要があるのか、詳しく見ていきましょう。

期間と対象

令和4年1月1日から令和5年12月31日までの期間に、直系尊属(両親や祖父母)からリフォーム資金の贈与を受けた方が対象です。

2つの限度額と要件

非課税限度額は住宅の種類によって異なります。

- 最大1,000万円の場合「省エネ等住宅」

- 最大500万円の場合「それ以外の住宅」

「省エネ等住宅」と認められるには、次の3つの要件のうちいずれかに当てはまっている必要があります。

- 断熱性能が高い家(断熱等性能等級4以上または一次エネルギー消費量等級4以上)

- 耐震性能が高い家(耐震等級2以上または免震建築物)

- バリアフリーの家(高齢者等配慮対策等級3以上)

対象者、対象物の要件

以下すべての要件を満たさないと非課税の特例対象とならないので、注意しましょう。

| 要件 | |

|---|---|

| 対象者 |

|

| 対象物 |

|

出典:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

リフォーム資金の贈与における贈与税負担をさらに抑えるポイント

ここまで贈与税について説明してきましたが、「基礎控除や親や祖父母の場合は優遇措置があるのは分かったけど、もっと贈与税の負担を抑えられないの?」と思った方のために、ここからは贈与税の負担を抑えるためのポイントを2つ紹介します。

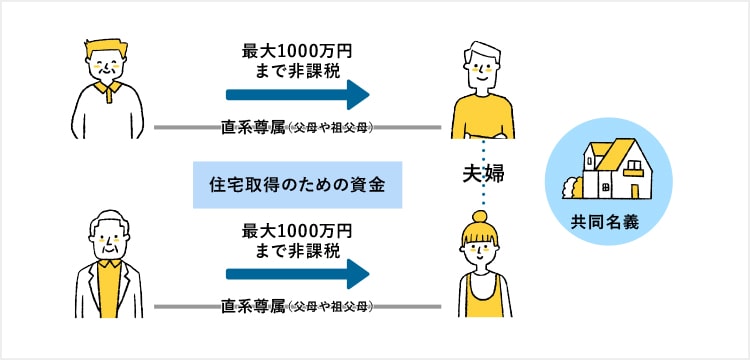

住宅を夫婦で共有名義にする

リフォームを行う住宅を夫婦共有名義にすると、夫婦それぞれが「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」を利用できます。つまり夫1,000万円、妻1,000万円の合計2,000万円まで非課税で資金援助を受けられるということです。リフォームするのは建物だけなので、土地の名義を変更する必要はありません。

現状、夫婦どちらかの単独名義となっていて共有名義に変更する場合、建物の名義変更した部分は「夫婦間での贈与」ということで贈与税の対象となる場合があります。贈与時点の建物の固定資産税評価額が高い場合は注意が必要です。リフォーム費用が高額で、建物の評価額の方が低い場合は、名義変更したほうがお得になると考えられます。

「相続時精算課税制度」を活用する

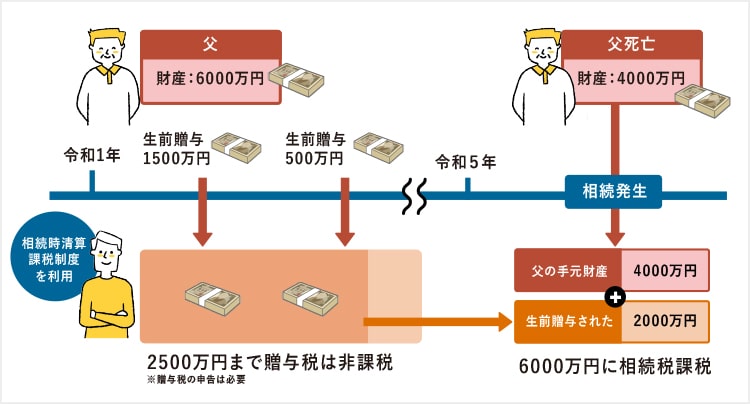

リフォーム資金があまりに高額で、非課税枠1,000万円も超えてしまう場合に検討したいのが「相続時精算課税制度」です。2,500万円まで贈与税がかからなくなり、その分は将来的に相続が発生するときまで先延ばしされます。使用できるのは、60歳以上の両親や祖父母から18歳以上の子や孫に贈与をした場合です。

この制度を使うときに注意したいのは、あくまでも税金の支払いを相続時に先延ばしするだけということ。リフォーム資金を援助してくれた父母や祖父母が亡くなって相続が発生したときに、贈与税を非課税にした分を相続財産に加えることになります。父母や祖父母の資産が多い場合や、相続人が少ない場合は、相続税の基礎控除を超えてしまうかもしれないので気をつけましょう。

また、一度「相続時精算課税制度」を選択すると、「暦年課税」には戻せません。宅地を相続する際の「小規模宅地等の特例」も利用できなくなります。迷ったときは事前に税理士などの専門家に相談するのがおすすめです。

出典:国税庁「No.4103 相続時精算課税の選択」

国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

まとめ

110万円以下の資金援助を受ける場合は、贈与税が発生せず申告も不要です。110万円を超える場合は「直系尊属から住宅取得資金等の贈与を受けた場合の非課税特例」が利用できないか確認してみましょう。難しい場合は贈与税の申告が必要となるので「暦年課税」あるいは「相続時精算課税制度」のどちらかを選ぶ必要があります。

資金援助を受ける際は、損をしないよう慎重に検討しなければなりませんが、制度が複雑でよく分からないという声も多く聞かれます。スペースアップでは税制を含めた資金面のご相談を承っております。リフォームで困ったときは、ぜひお気軽にご相談ください。

資料ダウンロード

記事の監修者

リフォームアドバイザー

栗山正寛

二級建築士/二級施工管理技士

お客様のお困りごとやご要望を伺い、提案から完工までをトータルでサポート。お客様からのご依頼に合わせて、豊富な知識と経験を駆使し、安心安全快適な暮らしをご提案。商品の特性や選び方から費用の目安など、理想の暮らしをご検討する際のポイントや注意点を、わかりやすくお伝えします。

お客様のお困りごとやご要望を伺い、提案から完工までをトータルでサポート。お客様からのご依頼に合わせて、豊富な知識と経験を駆使し、安心安全快適な暮らしをご提案。商品の特性や選び方から費用の目安など、理想の暮らしをご検討する際のポイントや注意点を、わかりやすくお伝えします。